Wall Street fermée hier pour

cause de Martin Lutherking’s day, toutes les places boursières attendaient la

réaction de New York ce matin après le coup de tabac général de Lundi. Mais

c’est un autre événement qui fait la une des journaux : la Fed, la Banque

Centrale américaine, a abaissé ses taux directeurs de 75 points de base ce

matin avant l’ouverture, le communiqué laisse même prévoir une baisse du même

ordre pour les semaines prochaines.

Wall Street fermée hier pour

cause de Martin Lutherking’s day, toutes les places boursières attendaient la

réaction de New York ce matin après le coup de tabac général de Lundi. Mais

c’est un autre événement qui fait la une des journaux : la Fed, la Banque

Centrale américaine, a abaissé ses taux directeurs de 75 points de base ce

matin avant l’ouverture, le communiqué laisse même prévoir une baisse du même

ordre pour les semaines prochaines.

Malgré tout les indices

américains restent négatifs à l’heure actuelle…et oui, la Fed

annonce des taux d’intérêt à 3,5% et bientôt 2,75%, des taux quasiment divisés

par deux depuis Septembre, et les marchés réagissent mal !

C’est qu’un élément nouveau

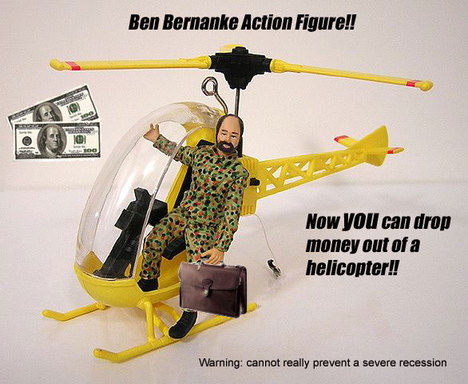

vient de rentrer en jeu, la confiance ! Le Fed et son président sont une

institution aux Etats-Unis, un mot de Bernanke ou de Greenspan avant lui et les

marchés s’affolaient ou repartaient. Le Livre Beige, compte rendu des réunions

quasi-mensuelles de la banque, était épluché, décortiqué pour y trouver des

indices sur les tendances économiques à venir. Tout cela est bel et bien fini.

Le rôle de la banque

centrale américaine est double : 1/ s’assurer de contenir l’inflation à un

niveau raisonnable 2/ maximiser l’emploi (croissance).

Concernant l’inflation,

celle-ci est essentiellement due à l’heure actuelle aux matières premières,

notamment agricoles et énergétiques, si leurs prix augmentent c’est surtout en

raison de la croissance des B.R.I.C. (Brésil, Russie, Inde, Chine) et de la faiblesse

du dollar qui pousse les pays producteurs à maintenir des prix élevés (sans

parler du tarissement des sources que certains spéculateurs anticipent). C’est

encore la faiblesse du dollar qui poussent les prix à l’importation à la hausse

or l’économie américaine est faite à 70% de consommation des ménages,

consommation dont l’essentiel se porte sur des produits…importés ! La fed

vient donc d’abandonner très officiellement son rôle de garant contre la hausse des prix.

Pour ce qui est de la

croissance, le consensus s’accorde aujourd’hui à dire que si l’économie

américaine n’est pas encore en récession cela ne saurait tarder. C’est sur cet

argument que les spéculateurs ont insisté pour réclamer de Bernanke une baisse

sensible des taux d’intérêts mais ces gens là mentent ! La croissance

s’effondre en raison du credit crunch qui rend l’accès au crédit plus

difficile, le problème n’est pas tant le coût du crédit que sa disponibilité.

Les banques ne se prêtent plus entre elles, ce n’est pas une question de coût

mais une question de confiance, l’effet induit par cette situation est bien

l’augmentation du coût du crédit mais ce n’en est pas la cause. Or la baisse

des taux annoncée aujourd’hui ne restaure pas la confiance, elle la mine comme

le prouve la réaction de Wall Street, toujours en baisse à l’heure actuelle. De

fait les marché ont compris qu’une telle réaction de la Fed trahissait une

panique de celle ci face à une situation bien pire que ce qu’elle a toujours

reconnu.

Loin de relancer la machine,

la baisse des taux de ce matin ne fera que l’enfoncer un peu plus en inquiétant

les opérateurs sur la situation réelle des marchés financiers ce qui ne fera

que rendre ces derniers encore moins liquide et en libérant l’inflation qui finira par peser de manière intenable

sur le portefeuille des consommateurs.

Nous venons aujourd’hui de vivre le pire des scénarios, celui qui voit la Fed venir à la rescousse du spéculateur contre l’économie réelle et perdre ainsi tout ce qui lui restait de crédibilité.

(par la mise à disposition de liquidités excessives), de 2001 à 2005 le système a fonctionné en temps masqué, la bulle immobilière créait de la croissance (avec peu d'emploi) tandis que l'inflation n'existait (ou était invisible) grâce à des prix chinois toujours plus bas. L'américain lambda croyait s'enrichir grâce à l'immobilier et donc plus grâce à son travail et donc son revenu...Mais il n'y a pas de "free lunch" comme le dit l'excelent Ritholtz* et le prix de l'excès de liquidité (placé dans des prêts immobiliers accordés à des consommateurs non solvables) est chèrement payé par les américains aujourd'hui.

Ce n'est pas autre chose que les spéculateurs réclament aujourd'hui (et ont donc obtenu), l'accès illimité à un crédit gratuit, la reconstitution d'une belle grosse bulle, alors que tout celà n'est bâti que sur de la dette.

Bref imprimer de la monnaie au momment ou ce qui explose c'est une crise de système, celui d'une croissance basée sur du crédit et donc du vent, les spéculateurs demandent à la Fed de soufler plus fort alors que la seule solution saine serait de remonter les taux d'intérêts américains afin de stoper cette folie de la consommation à crédit et sans fin.

Rédigé par : rickyny | 23 janvier 2008 à 10:53

Malakine: le problème est justement qu'elle ne viendra pas aider les spéculateurs mais qu'ils le croient. Je m'explique.

Depuis 2001 et Greenspan la Fed a pris l'habitude de tailler à la hache dans les taux d'intérêt au moindre soucis. C'est d'ailleurs ce que Bernanke s'était interdit de faire à sa prise de position. En baissant les taux d'intérêt et donc en favorisant la création monétaire les banques centrales prennent le risque de relancer l'inflation et d'encourager la spéculation (par la mise à disposition de liquidités excessives), de 2001 à 2005 le système a fonctionné en temps masqué, la bulle immobilière créait de la croissance (avec peu d'emploi) tandis que l'inflation n'existait (ou était invisible) grâce à des prix chinois toujours plus bas. L'américain lambda croyait s'enrichir grâce à l'immobilier et donc plus grâce à son travail et donc son revenu...Mais il n'y a pas de "free lunch" comme le dit l'excelent Ritholtz* et le prix de l'excès de liquidité (placé dans des prêts immobiliers accordés à des consommateurs non solvables) est chèrement payé par les américains aujourd'hui.

Ce n'est pas autre chose que les spéculateurs réclament aujourd'hui (et ont donc obtenu), l'accès illimité à un crédit gratuit, la reconstitution d'une belle grosse bulle, alors que tout celà n'est bâti que sur de la dette.

Bref imprimer de la monnaie au momment ou ce qui explose c'est une crise de système, celui d'une croissance basée sur du crédit et donc du vent, les spéculateurs demandent à la Fed de soufler plus fort alors que la seule solution saine serait de remonter les taux d'intérêts américains afin de stoper cette folie de la consommation à crédit et sans fin.

Rédigé par : rickyny | 23 janvier 2008 à 00:40

Je n'ai pas compris la conclusion. Pourquoi cette décision vient-elle aider les spéculateur ?

Rédigé par : Malakine | 22 janvier 2008 à 23:17